Die wichtigsten Begriffe rund um die Unfallversicherung

Bestmöglich für alle Eventualitäten abgesichert sein, das möchte jeder. Eine private Unfallversicherung ist ein weiterer Baustein für ein ausgewogenes Sicherheitskonzept. Trotzdem trauen sich viele Menschen nicht selbst an das Thema „Versicherungen“ heran. Der Grund ist wie so oft die hochtrabende Fachsprache voller kaum verständlicher Begriffe.

Grund genug, dass wir uns einmal die wichtigsten Begriffe rund um die Unfallversicherung zur Brust nehmen. Also, was steckt hinter sperrigen Begriffen wie Beitragsdynamik? Was sind eigentlich Versicherungssauschlüsse? Und wo liegt der Unterschied zwischen PUV und GUV? Wir fassen es für Sie in diesem Ratgeber zusammen.

Bildquelle: Adobe Stock / Damir Khabirov

Unfallversicherung von A bis Z

Im Umfeld der Unfallversicherung gibt es zahllose Fachbegriffe und Definitionen. Diese alle aufzulisten und breit zu erklären würde ein ganzes Buch füllen. Aus diesem Grund beschränken wir uns an dieser Stelle auf die wichtigsten Begrifflichkeiten.

Ausschlüsse

Die private Unfallversicherung (PUV) erweitert das durch die gesetzliche Unfallversicherung (GUV) gegebene Leistungsspektrum deutlich. Dennoch ist auch die PUV kein Freifahrtschein für Fahrlässigkeit und Co. Genau solche Dinge fallen nämlich in die Kategorie der Ausschlüsse.

Beachten Sie bitte, dass die private Unfallversicherung lediglich Unfallschäden absichert. Schädigungen, die auf typische Erkrankungen zurückgehen, fallen demnach in die Kategorie der Ausschlüsse. Ausschluss bedeutet schlicht, dass die PUV in diesem Fall keine Leistungen auszahlt, da der vorliegende Sachverhalt nicht vom Versicherungsschutz abgedeckt wird. Ein Ausschluss besteht darüber hinaus zum Beispiel in den folgenden Fällen:

- Krankhafte Störungen infolge psychischer Reaktionen.

- Folgen, die im Rahmen einer von Ihnen begangenen Straftat entstehen.

- Schäden, die aus Kriegs- oder Bürgerkriegsereignissen resultieren.

- Luftfahrtunfälle als Luftfahrzeugführer. Hier ist eine spezielle Versicherung erforderlich.

- Durch Kernenergie eingetretene Schäden.

- Infolge grober Fahrlässigkeit erlittene Schädigungen.

- etc.

Bergungskosten

Unter den Oberbegriff der Bergungskosten fallen im Rahmen der privaten Unfallversicherung alle Kosten, die mit der Bergung und Rettung der verunglückten Person zusammenhängen. Das umfasst die Kosten für den Rettungsdienst, die Feuerwehr, den Einsatz von Suchhunden und sogar Rettungshubschraubern.

Ebenfalls versichert sind die für den Transport in ein Krankenhaus sowie nach Hause anfallenden Kosten. Kommt es infolge eines Unfalls zum Tod der versicherten Person, trägt die Unfallversicherung im Zuge der Bergungskosten auch die Überführungskosten – wahlweise sogar aus dem Ausland.

Berufsunfähigkeit

Die Berufsunfähigkeit ist in § 43 SGB VI genauer definiert. Als berufsunfähig sind die versicherten Personen anzusehen, deren Erwerbsfähigkeit um mindestens 50 Prozent gegenüber Menschen mit ähnlicher Ausbildung und vergleichbaren Kenntnissen reduziert ist. Ursächlich können geistige, seelische oder körperliche Schädigungen sein.

Die Unfallversicherung leistet im Fall der Berufsunfähigkeit allerdings nur dann, wenn die Berufsunfähigkeit durch ein Unfallereignis hervorgerufen wurde. Eine Erkrankung zählt nicht als Leistungsgrund und gehört in den Bereich der Ausschlüsse.

Dynamik

Unfallversicherungen gibt es sowohl mit als auch ohne Dynamik. Grundsätzlich werden Unfallversicherungen mit einer gewissen Versicherungssumme abgeschlossen. Diese definiert, bis zu welcher Summe die private Unfallversicherung in einem Schadensfall eintritt.

Bei einer Unfallversicherung mit einer statischen Versicherungssumme bleibt die Leistung über die gesamte Laufzeit hinweg gleich. Ist im Versicherungsvertrag dagegen eine Dynamik vorgesehen, erhöht sich beispielsweise die Versicherungssumme in zuvor definierten Zeitabständen.

Häufig wird eine Dynamik in den Vertrag integriert, damit der Versicherungsvertrag immer den aktuellen Umständen und Vorsorgeerfordernissen entspricht. Parallel zur Leistungsdynamik ist in der Regel auch eine Beitragsdynamik vorgesehen. Das bedeutet, dass auch die Versicherungsbeiträge gemeinsam mit den höheren Leistungen leicht steigen.

Erweiterter Unfallbegriff

Im Zuge der Unfallversicherung sind nur Schäden versichert, die durch einen Unfall verursacht worden sind (siehe Definition „Unfall“). Der sogenannte erweiterte Unfallbegriff fasst den Begriff des „Unfalls“ etwas weiter. Damit erhöht sich die Anzahl der möglichen Fälle, in denen die Unfallversicherung greift.

Unter den erweiterten Unfallbegriff fallen demnach Schäden, die durch eine erhöhte Kraftanstrengung an Gelenken, Wirbelsäule, Muskeln, Kapseln, Sehnen und Bändern entstehen. Das kann beispielsweise das fachgerechte(!) Anheben oder Abstellen eines sehr schweren Gegenstands sein.

Achtung:

Menisken und Bandscheiben gehören nicht in die Kategorie der Muskeln, Sehnen, Bänder und Kapseln. Zudem fallen verschleißbedingte Schädigungen nicht unter den erweiterten Unfallbegriff und damit auch nicht unter den Schutzschirm der privaten Unfallversicherung.

Geltungsbereich

Viele Versicherungen haben einen sogenannten Geltungsbereich. Das bedeutet, dass Sie Ihre Versicherung nur zu einer bestimmten Zeit, an einem bestimmten Ort und bei der Ausübung einer bestimmten Tätigkeit schützt. Ein klassisches Beispiel ist die gesetzliche Unfallversicherung. Diese schützt Arbeitnehmer:innen beispielsweise lediglich während der Arbeitszeit sowie auf dem direkten Hin- und Rückweg.

Genesungsgeld

Das Genesungsgeld ist eine klassische Tagesgeldleistung der privaten Unfallversicherung. Diese Leistung wird auf Tagesbasis ausgezahlt und ist meist an das Krankenhaustagegeld gekoppelt. Voraussetzung für den Erhalt des Genesungsgeldes ist ein vollstationärer Krankenhausaufenthalt infolge eines Unfallgeschehens. Fällig wird das Genesungsgeld mit der Entlassung aus dem Krankenhaus.

Anschließend wird es für die gleiche Anzahl an Tagen ausgezahlt, für die Sie im Krankenhaus das Krankenhaustagegeld erhalten haben. Der Anspruch ist in der Regel gedeckelt. Häufig beträgt die Höchstbezugsdauer 100 Kalendertage.

Gesetzliche Unfallversicherung

Die gesetzliche Unfallversicherung (GUV) ist ein elementarer Teil der deutschen Sozialversicherungen. Die gesetzliche Unfallversicherung soll die Gesundheit und berufliche Leistungsfähigkeit der Versicherten „mit allen geeigneten Mitteln“ wiederherstellen sowie Berufskrankheiten und arbeitsbedingte Unfallgefahren und Gesundheitsgefahren verhüten.

Allerdings erstreckt sich der Geltungsbereich der GUV ausschließlich auf den Bereich der Arbeit sowie auf den direkten Hin- und Rückweg. Auch Kindergartenkinder sowie Schüler:innen sind im Rahmen ihrer schulischen Ausbildung durch die GUV abgesichert.

In der Freizeit bietet die gesetzliche Unfallversicherung jedoch keinen Schutz. Wer auch hier gegen die Folgen möglicher Unfälle bestmöglich abgesichert sein möchte, benötigt eine private Unfallversicherung.

Gliedertaxe

Die Gliedertaxe ist ein Maß, mit dessen Hilfe die Unfallversicherung den Invaliditätsgrad eines Menschen berechnet. Verschiedenen Körperteilen und Sinnesorganen ist dabei entsprechend der Bedeutung für ein selbstständiges Leben jeweils ein spezifischer Wert zugewiesen.

Dieser prozentuale Wert kann bei einer teilweisen Funktionsbeeinträchtigung oder einem Teilverlust auch teilweise zur Berechnung der Gesamtinvalidität herangezogen werden. Um den individuellen Invaliditätsgrad festzustellen, bietet die Gliedertaxe eine erste Orientierung. Ausschlaggebend ist immer ein ärztliches Gutachten, das Aufschluss darüber gibt, wie stark die normale körperliche bzw. geistige Leistungsfähigkeit beeinträchtigt ist.

Wenn mehrere Körperteile durch einen Unfall geschädigt wurden, werden die für jedes einzelne Körperteil angegebenen Invaliditätsgrade zusammengerechnet. Ein Wert von mehr als 100 Prozent kann jedoch nicht erreicht werden. Die Höhe des Invaliditätsgrads bestimmt über die Höhe der ausgezahlten Leistungen der Unfallversicherung.

Invalidität

Im Kontext der Unfallversicherung bedeutet Invalidität, dass nach einem Unfall ein Schaden zurückbleibt, der die körperliche und/oder geistige Leistungsfähigkeit dauerhaft beeinträchtigt. Wie hoch der Invaliditätsgrad ausfällt, hängt von den betroffenen Körperteilen bzw. Sinnen ab. Die Invalidität kann theoretisch zwischen einem Prozent und 100 Prozent liegen.

Eine Invalidität von 100 Prozent ist jedoch nicht gleichbedeutend mit einer absoluten Minimierung der selbstständigen Lebensführung. Bemessen wird der Grad der Invalidität anhand der sogenannten Gliedertaxe. Abhängig vom jeweiligen ärztlichen Gutachten kann schon ein unterhalb des Knies amputiertes Bein oder der Verlust einer Hand einen Invaliditätsgrad von 100 Prozent nach sich ziehen.

Invaliditätsleistung

Erleiden Sie durch einen Unfall einen dauerhaften Schaden, liegt ein Invaliditätsgrad vor. Dieser Invaliditätsgrad berechtigt Sie dazu, die im Versicherungsvertrag der privaten Unfallversicherung vereinbarten Kapitalleistungen zu beziehen. Die Höhe Ihres Anspruchs ergibt sich aus dem Grad der festgestellten Invalidität.

Bekommen Sie durch den Verlust eines Daumens beispielsweise einen Invaliditätsgrad von 30 Prozent zugesprochen, können Sie 30 Prozent der für den Invaliditätsfall vereinbarten Versicherungssumme in Anspruch nehmen. Wichtig ist jedoch, dass die Invalidität binnen eines Jahres nach dem Unfall eingetreten ist und innerhalb von drei Monaten durch eine Ärztin bzw. einen Arzt festgestellt und geltend gemacht wird.

Komageld

Kopfverletzungen mit einem daraus resultierenden Schädel-Hirn-Trauma (SHT) gehören zu den häufigsten Verletzungsmustern bei Unfällen. In schweren Fällen führen sie bei Unfallopfern zu einer langanhaltenden Bewusstlosigkeit – dem sogenannten Koma. Auch wenn ein Koma stets ein Anzeichen für eine potenziell lebensbedrohliche Situation ist, muss es nicht immer zu bleibenden Schäden führen oder tödlich enden. Oftmals ist es nach einem Unfall sogar sinnvoll, eine verletzte Person zur Entlastung der Organe in ein künstliches Koma zu versetzen.

Ergänzend zum Krankenhaustagegeld bieten leistungsstarke private Unfallversicherungen ein sogenanntes Komageld an. Dieses wird für jeden Tag anteilig ausgezahlt, an dem die verunfallte Person unfallbedingt im Koma liegt oder in ein künstliches Koma versetzt werden musste.

Kosmetische Operation

Unter dem Begriff „kosmetische Operation“ verstehen die meisten Menschen klassische Schönheits-OPs, angefangen von der Fettabsaugung bis hin zur Nasekorrektur. Im Rahmen der Unfallversicherung bezieht sich die Begrifflichkeit jedoch auf operative Eingriffe, die sich an die eigentliche Heilbehandlung anschließen.

Diese kosmetischen Operationen sind für das Überleben im medizinischen Sinne nicht notwendig, dienen jedoch der Wiederherstellung des Wohlbefindens und der Lebensqualität. Wenn etwa nach einem Brandunfall schwere Hautschäden zurückbleiben, dient eine kosmetische Operation der Rückkehr in ein normales Arbeitsleben.

In welchem Rahmen die Kosten für kosmetische Operationen bei der privaten Unfallversicherung erstattet werden, hängt vom jeweiligen Tarif ab. Wichtig für die Kostenübernahme ist, dass eine kosmetische Operation bis zum Ende des dritten Jahres nach dem Unfall erfolgt.

Krankenhaustagegeld

Das Krankenhaustagegeld ist eine Zusatzleistung, die Ihnen lediglich eine private Zusatzversicherung bietet. Gezahlt wird das Krankenhaustagegeld ab dem ersten Tag, an dem Sie stationär im Krankenhaus behandelt werden. Das Krankenhaustagegeld dient unter anderem dazu, den von Krankenhäusern erhobenen Eigenanteil in Höhe von zehn Euro pro Tag abzudecken.

Darüber hinaus können auch zusätzliche Ausgaben. beispielsweise für die Kinderbetreuung, sowie weitere laufende Kosten mit Hilfe eines Krankenhaustagegelds gedeckt werden.

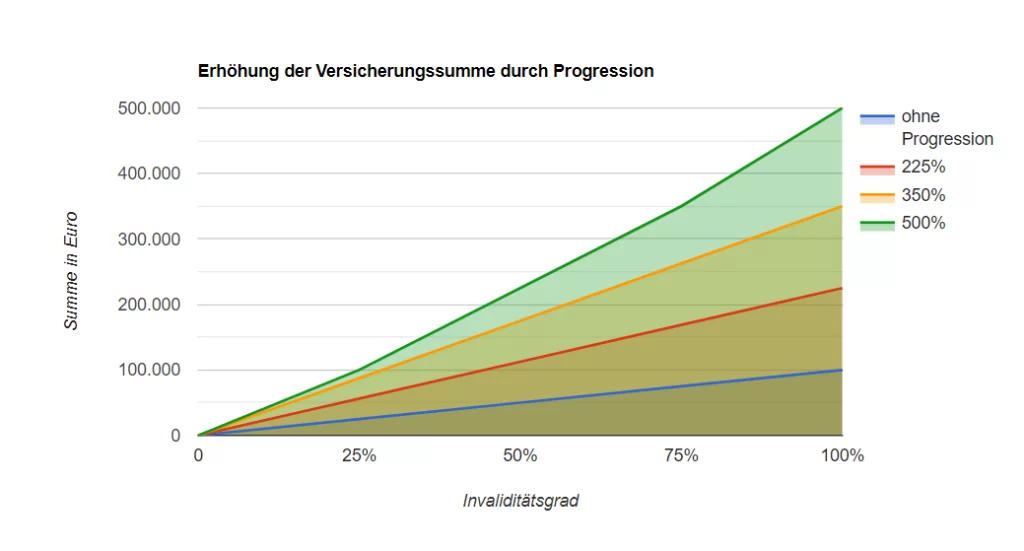

Progression

Kurz gesagt handelt es sich bei der Progression um eine Anpassung der Versicherungsleistung, sofern sich besondere Bedürfnisse ergeben. Das ist beispielsweise dann der Fall, wenn der Invaliditätsgrad steigt. Damit dient die Progression dem Stemmen der zusätzlichen finanziellen Belastungen.

Welches Progressionsmodell zur Anwendung kommt, entscheidet jede Versicherungsgesellschaft für sich. In der Regel liegt die Progression jedoch bei 100 bis 500 Prozent. Dadurch wächst die Versicherungsleistung mit zunehmendem Invaliditätsgrad überproportional an.

Private Unfallversicherung

Während die gesetzliche Unfallversicherung (GUV) ein Teil des staatlichen Sozialsystems ist, handelt es sich bei der privaten Unfallversicherung (PUV) um eine rein private Zusatzversicherung. Diese ist freiwillig, erweitert den Schutz der gesetzlichen Unfallversicherung jedoch enorm. Im Versicherungsfall profitieren Versicherte von einer Kapitalleistung oder einer Unfallrente.

Hinzu kommen zahlreiche Zusatzleistungen, angefangen vom Genesungsgeld über Krankenhaustagegeld bis hin zur Kostenübernahme für Nachhilfeunterricht, Haushaltshilfen oder die Haustierbetreuung.

Rooming-in

Wenn es zu einem Unfall kommt, ist persönlicher Beistand häufig unerlässlich. In vielen Fällen kann es sogar sinnvoll sein, dass eine Begleitperson mit in die Klinik aufgenommen wird. Dieser Aufenthalt kann wenige Tage oder sogar mehrere Wochen dauern. Hintergrund für dieses sogenannte Rooming-in ist das Sicherstellen einer optimalen stationären Behandlung und Versorgung der verletzten Person im Krankenhaus. Besonders häufig findet das Rooming-in bei kleinen Kindern Anwendung.

Die Kosten für die Unterbringung werden durch die gesetzliche Krankenversicherung meist nur sehr beschränkt übernommen – in der Regel lediglich innerhalb der ersten Lebensjahre und nur für ein Elternteil.

Unfallbegriff

Damit die Unfallversicherung überhaupt greifen kann, muss der entstandene Schaden auf ein Unfallgeschehen zurückzuführen zu sein. Die Frage lautet jedoch: Was ist ein Unfall? Ein Unfallgeschehen liegt immer dann vor, wenn eine Person durch ein plötzlich von außen auf den Körper einwirkendes Ereignis unfreiwillig gesundheitlich geschädigt wird. Um sich die Definition des Unfalls leichter merken zu können, verwendet man in der Versicherungswelt das sogenannte PAUKE-Schema:

- Plötzlich

- Außen

- Unfreiwillig

- Körper

- Ereignis

Neben dem einfachen Unfallbegriff kommt im Zuge der Unfallversicherung auch der sogenannte erweiterte Unfallbegriff (siehe entsprechende Definition) zur Anwendung. Dieser schließt auch Kraftanstrengungen des eigenen Körpers mit ein, wie sie durch das Anheben oder Absetzen einer schweren Last entstehen.

Vorinvalidität

Eine Vorinvalidität besteht immer dann, wenn eine betroffene Person bereits vor einem Unfallereignis einen Invaliditätsgrad innehatte. Kommt es bei einer medizinisch festgestellten Vorinvalidität zu einem erneuten Unfall an einem bereits vorgeschädigten „Glied“ (siehe Gliedertaxe), Organ oder Sinn, zieht man den vorhandenen Invaliditätsgrad von dem neu bestimmten Invaliditätsgrad ab.

Damit verhindern Versicherer, dass sie nicht für Schäden aufkommen müssen, die bereits im Vorfeld bestanden haben. Dementsprechend muss jede Vorinvalidität auch im Vorfeld des Vertragsabschlusses im Rahmen der Gesundheitsfragen angegeben werden.